Den ersten Teil unseres Mehrwertsteuer-Blogs "Mehrwertsteuerpflicht und Kostentatbestände ab 2023" finden Sie hier!

Den zweiten Teil unseres Mehrwertsteuer-Blogs "Mehrwertsteuer, Organisationseinheiten und Meldelisten" finden Sie hier!

Gebühren- / kostenbefreite Gläubiger

Soweit keine Beitreibung der Gebühren und Kosten bei dem Vollstreckungsschuldner möglich ist, erhält der Auftraggeber (für weitere Vollstreckungsversuche) eine Kostenrechnung mit dem Hinweis, dass von der Erhebung der Kosten abgesehen wird. Die Kostenrechnung kann jedoch umsatzsteuerpflichtige Beträge enthalten. Grundsätzlich sind diese aufgrund der Sollbesteuerung mit der Entstehung dem Finanzamt zu melden und abzuführen. Damit muss auch in diesen Fällen eine automatisierte Übernahme der umsatzsteuerpflichtigen Beträge und der abzuführenden USt in die monatliche Meldeliste erfolgen.

Da die Umsatzsteuer bei Aufträgen kosten- und gebührenbefreiter Gläubiger und bei Aufträgen des Gerichts nicht vereinnahmt wird und aufgrund der Kosten- / Gebührenbefreiung auch nicht mit einer Vereinnahmung von dieser Seite aus zu rechnen ist, muss eine Berichtigung der Umsatzsteuer-Voranmeldung durchgeführt werden, sofern Voranmeldung und Abführung der Umsatzsteuer bereits erfolgt sind. Im Regelfall wird jedoch auf Grund des zeitlichen Zusammenhangs noch keine Voranmeldung erstellt worden sein, so dass eine nachträgliche Berichtigung ausscheidet. Dies könnte in der Meldeliste durch Buchung und gleichzeitige Stornierung dargestellt werden.

Die Erfassung soll bei sogenannten Innenumsätzen (d. h. der Gläubiger ist in Ihrem Bundesland vertreten) nicht in die Meldeliste eingetragen werden, bei Sitz in einem anderen Bundesland werden die Daten in die Meldeliste eingetragen. Wir bitten Sie daher, auf jeden Fall die Bestimmungen Ihres Bundeslandes zu beachten. Hier stehen aber noch Entscheidungen der einzelnen Länder aus (Stand Ende September 2022).

Vorsteuerabzug

Der Vorsteuerabzug bezieht sich nur auf Rechnungen Dritter, die der GV im Zusammenhang mit der Ausführung umsatzsteuerbarer und umsatzsteuerpflichtigen Leistungen erhält.

Wenn der Gerichtsvollzieher im Zusammenhang mit einem steuerpflichtigen Geschäft eine Drittrechnung erhält, zahlt er diese brutto und meldet den darin enthaltenden Umsatzsteuerbetrag an die zuständige Stelle zwecks Vorsteuerabzug. In seine Kostenrechnung darf er Auslagen, für die ein Vorsteuerabzug erfolgt ist, nur netto einstellen. In seiner Kasse fehlt somit der Umsatzsteuerbetrag, unabhängig davon, ob der Kostenschuldner zahlt oder nicht. Diesen muss er durch die Einstellung in Sp. 13 KB II aus dem Landeshaushalt erstattet bekommen. Dem Landeshaushalt wurde der Betrag durch den Vorsteuerabzug bereits gutgeschrieben. Eine Automationsunterstützung wird hierfür nicht in Betracht kommen.

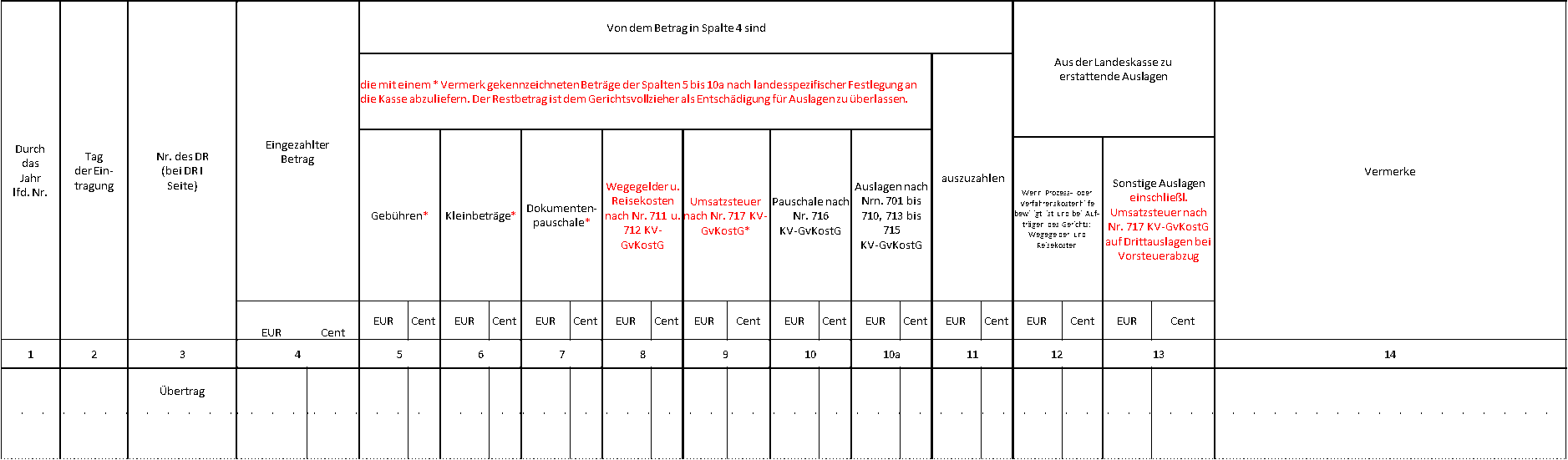

Veränderungen im Kassenbuch II

Im Wesentlichen verändert sich das Kassenbuch II geringfügig im Layout, jedoch mussten hierzu weitreichende Änderungen neben dem Layout vorgenommen werden, z.B. beim Kassensturz, dem Monatsabschluss (je Bundesland) und dem Quartals- und Jahresabschluss. Dazu kommt, dass das Bundesland NRW ein komplett neu gestaltetes Kassenbuch II bekommt. Hier beschreiben wir beispielhaft eine allgemeingültige Lösung für die meisten Bundesländer. Auf die Besonderheiten in den Bundesländern NRW und Hessen werden wir an dieser Stelle noch nicht eingehen.

Die Veränderungen im Kassenbuch sind wie folgt:

• bisherige Spalte 8 und 9 (Wegegeld und Reisekosten) zusammengeführt in Spalte 8

• neue Bezeichnung der Spalte 9 „Umsatzsteuer nach KV 717 KV-GvKostG“

• Spaltenbezeichnung zu Spalte 13 ergänzt „einschließl. Umsatzsteuer nach Nr. 717 KV-GvKostG auf Drittauslagen bei Vorsteuerabzug"

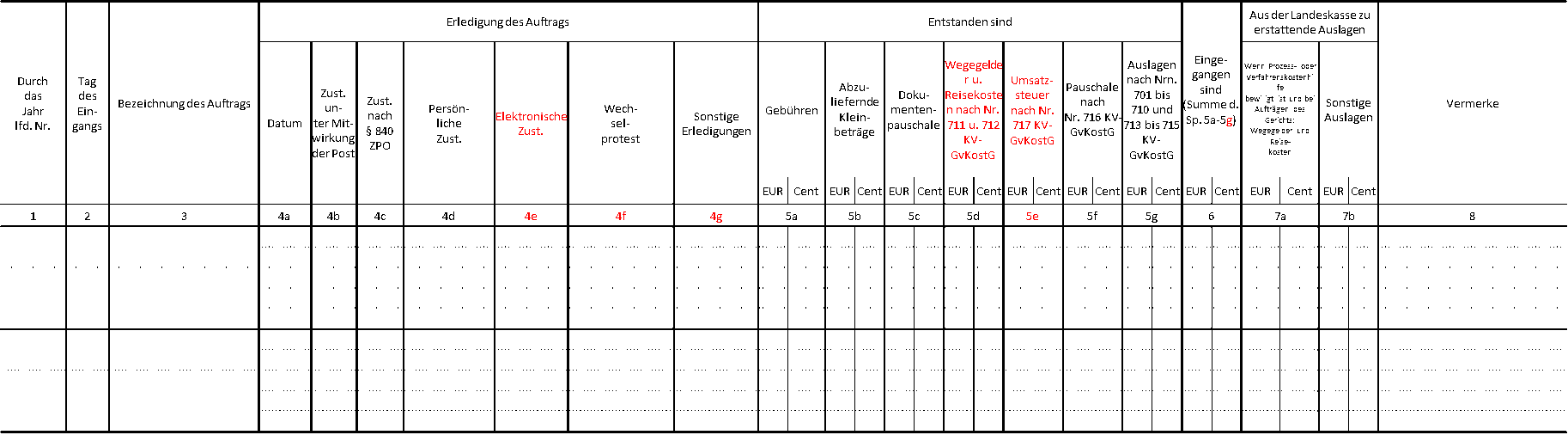

Veränderungen in den Vordrucken GV 1 (DRI - Zustellungen)

Die Veränderungen im Layout des separaten DRI sind nicht nur dem Umstand der Umsatzsteuer geschuldet, sondern auch vorbereitend für die neue GV12 Geschäftsbelastung, also die Statistik.

• neue Spalte 4e „Elektronische Zustellungen“ - hier sollen alle elektronischen Zustellungen gezählt werden, die nicht nach der Vorgabe des § 840 laufen, also z.B. Willenserklärungen.

• die bisherigen Spalten 4e – f sind nun 4f – g

• die bisherigen Spalte 5d und e (Wegegeld und Reisekosten) zusammengeführt unter Spalte 5d

• neue Spalte 5d „Umsatzsteuer nach KV 717 KV-GvKostG“

• Anbringung eines Zusatzes „M“ in Spalte 8 bei umsatzsteuerrelevanten Verfahren

• Anzahl der elektronischen Zustellungen nach Vorgabe des § 840 – Spalte 8

Auszug aus der neuen Ausfüllanleitung:

In Spalte 4 sind die einzelnen Dienstverrichtungen alsbald nach ihrer Vornahme zu vermerken. In der Spalte 4a ist das Datum, in den Spalten 4b bis 4f die Anzahl der erledigten und versuchten gebührenpflichtigen Dienstverrichtungen einzutragen. Bei Zustellungen durch die Post und durch Aufgabe zur Post (Spalte 4b) ist das Datum des an die Post gerichteten Ersuchens maßgebend. In Spalte 4b bis 4d werden nur Zustellungen von Schriftstücken erfasst. In Spalte 4e werden die elektronischen Zustellungen (§ 193a Abs. 1 Satz 1 Nr. 1 und 2 ZPO) eingetragen und hierzu in Spalte 8 die Anzahl der Zustellungen nach § 840 ZPO vermerkt. In Spalte 4g werden sonstige Dienstverrichtungen, z. B. Beglaubigungen vermerkt.

Veränderungen in den Vordrucken GV 2 (DRII - Zwangsvollstreckung)

Hier sind keine neuen Vordrucke entworfen worden und somit gibt es keine inhaltlichen Änderungen im DR II.

Zukünftig programmgesteuerte und/oder händische Anbringung eines Zusatzes „M“ in Spalte 5 bei umsatzsteuerrelevanten Verfahren. Der Zusatz „M“ dient der nachträglichen Auswertbarkeit aller umsatzsteuerrelevanten Verfahren innerhalb eines bestimmten Zeitraums (z.B. zur Auswertung einer Statistik). Bzgl. der Auswertung verweisen wir auf unser kommendes Schulungsvideo "Auswertungen von Art des Auftrages".

Die Kennzeichnung als umsatzsteuerbar erfolgt im DR II erst nach Erstellung der Kostenrechnung bzw. wenn es um eine eindeutige Amtshandlung mit umsatzsteuerrelevanten Kosten handelt, wie z.B. die Erteilung und Erstellung einer Vorpfändungsbenachrichtigung.